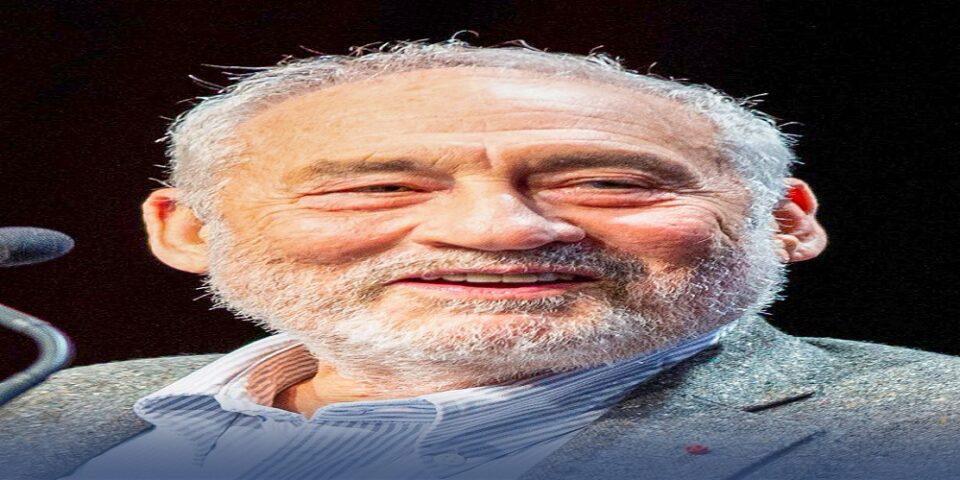

بقلم: جوزيف ستيغليتز

على الرغم من اضمحلالها ظاهريا، لا تزال موجات الصدمة التي أحدثها انهيار بنك سيليكون فالي محسوسة في مختلف أنحاء العالم. وبرغم الجهود المضنية التي بذلها القائمون على بنك الاحتياطي الفيدرالي الأميركي لطمأنة جماهير الناس إلى أن النظام المصرفي الأميركي سليم، فليس من الواضح ما الذي قد يجعل أي شخص يصدقهم. فقد أدلى رئيس الاحتياطي الفيدرالي جيروم باول بذات التصريح عن النظام المصرفي أمام الكونجرس قبل ثلاثة أيام فقط من انهيار بنك سيليكون فالي في مارس/آذار.

في الأسابيع التي تلت ذلك، ذكرت بعض التقارير أن اختبارات الإجهاد التي أنشأتها إصلاحات دود-فرانك المالية في عام 2010، والتي حظيت بقدر عظيم من الثناء، لم تتنبأ بهبوط قيمة السندات الحكومية الناجم عن زيادات أسعار الفائدة الشديدة من قِـبَـل الاحتياطي الفيدرالي. وقد وجدت دراسة حديثة أجرتها إيريكا جيانج وآخرون أن “الأصول المصرفية المحددة القيمة حسب السوق انحدرت بمتوسط 10% في مختلف البنوك” في أعقاب زيادات أسعار الفائدة من قِـبَـل الاحتياطي الفيدرالي، “مع انخفاض أقل 5% بين الأصول قيمة بنحو 20%.

على الرغم من الوعد الذي بذله الرئيس الأميركي جو بايدن بمحاسبة المسؤولين عن انهيار بنك سيليكون فالي، فإن مثل هذه الوعود أيضا يجب أن تُـسـتَـقـبَـل بجرعة صحية من الشك. ذلك أن إدارة أوباما، التي شغل بايدن فيها منصب نائب الرئيس، لم تُـحَـمِّـل أي مصرفي المسؤولية عن الأزمة المالية في عام 2008.

الحقيقة هي أن الهيئات التنظيمية ــ بما في ذلك بنك الاحتياطي الفيدرالي ــ فشلت في الإبقاء على النظام المصرفي آمنا. إن البنوك تعتمد على الثقة: يجب أن يكون المودعون على يقين من قدرتهم على سحب أموالهم وقتما يشاؤون. وكان ذلك صحيحا دائما. الأمر الذي تغير هو السهولة التي يمكن بها سحب المليارات في أجزاء من الثانية عن طريق الإنترنت.

الواقع أن أقل شعور بخطر العجز عن استرداد أموالهم كاف لدفع العقلاء إلى سحب الأموال غير الـمُـؤَمَّـنة، بل وحتى المبالغ الـمُـؤَمَّـنة، لو لاح خطر التأخير. النتيجة هي أن أشد المتضررين عندما يفلس أحد البنوك هم أولئك الذين كانوا غافلين، أو مثل كثير من المسنين، لا يستخدمون الخدمات المصرفية الرقمية.

لا شك أن الوضع الراهن ــ الذي يسمح للمودعين المتمرسين باستخدام وسطاء للانخراط في الـمُـراجَحة التنظيمية وضمان التأمين على جميع ودائعهم، أو الاستعداد لسحب أموال فوق المبلغ الـمُـؤَمَّـن على الفور ــ ليس الطريقة المناسبة لإدارة نظام مصرفي. لتثبيت استقرار القطاع، يتعين على صناع السياسات أن يعملوا على إنشاء تأمين شامل على الودائع، يغطي تكاليفه المودعون استنادا إلى الفوائد التي يجنونها والمخاطر الجهازية التي يفرضونها. إلى أن يحدث هذا، سيظل النظام المصرفي هشا.

بصفته رئيس الهيئة الحكومية المسؤولة عن الإشراف على بنك سيليكون فالي، يتحمل باول المسؤولية عن إخفاقات الإشراف التي عَـجَّـلَـت بانهياره. على النقيض من الاحتيال الصارخ في قطاع الإقراض العقاري والذي تسبب في اندلاع الأزمة المالية في عام 2008 (الذي لم يتضح نطاقه إلا بعد سنوات، في أعقاب عدد كبير من الدعاوى القضائية وغير ذلك من الإجراءات القانونية)، كانت ممارسات الإقراض التي انتهجها بنك سيليكون فالي تبدو سليمة.

من المؤكد أن حتى الإقراض الجيد قد يَـفـسَـد في خضم انكماش كبير، ومن المحتم أن تحيط الشكوك بالأنشطة المريبة عندما يُـحـتَـفَـظ بمثل هذا القدر من الأموال في حسابات منخفضة الفائدة وغير مُـؤَمَّـنة. لكن المشاكل التي واجهت بنك سيليكون فالي كانت معتادة بدرجة أكبر، وكان لزاما على أي هيئة تنظيمية مصرفية جديرة بالاحترام أن تتصرف، وخاصة عندما تكون الهيئة التنظيمية هي التي أنشأت الخطر.

تمارس البنوك دوما تبديل وتعديل آجال الاستحقاق، فتحول الودائع القصيرة الأجل إلى استثمارات طويلة الأجل. وفي حين تتسم هذه العملية بالخطورة بطبيعتها، فإن البنوك كثيرا ما تستسلم لإغراء المقامرة بأموال مودعيها إذا تحمل دافعو الضرائب بشكل مباشر أو غير مباشر مخاطر الجانب السلبي. هذا ما فعله بنك سيليكون فالي: فقد استثمر بعض ودائع العملاء في أوراق مالية طويلة الأجل وآمنة ظاهريا، مراهنا على أن أسعار الفائدة الطويلة الأجل لن ترتفع. لا يجوز للقائمين على الإشراف أن يسمحوا بحدوث مثل هذا الأمر، وينبغي لهم أن يجعلوا هذا جزءا أساسيا من اختبارات الإجهاد إذا حدث.

مع ذلك، سمح الاحتياطي الفيدرالي بحدوث ذلك، وبإهماله الدور الذي تضطلع به زيادات أسعار الفائدة في إحداث هشاشة القطاع المالي، تسبب في تقويض فعالية اختبارات الإجهاد. بالإضافة إلى هذه الأخطاء الإشرافية، كان انهيار بنك سيليكون فالي مسبوقا بإخفاقات تنظيمية، حيث عمل الاحتياطي الفيدرالي في عهد باول على تخفيف القيود التنظيمية المفروضة على البنوك مثل بنك سيليكون فالي، والتي اعتبرها ذات أهمية اقتصادية إقليمية لكنها ليست مهمة على المستوى الجهازي.

الواقع أن أغلب الناس لا يملكون القدرة، أو الموارد، أو إمكانية الوصول إلى المعلومات اللازمة لتقييم سلامة البنوك. تشكل مثل هذه التقييمات منفعة عامة أساسية، وعلى هذا فإنها تندرج تحت مسؤوليات الحكومة. إذا كان بوسع أي بنك قبول أموال عامة، فيجب أن يكون عامة الناس على يقين من قدرته على رد أموالهم إليهم. لقد فشلت حكومة الولايات المتحدة، وخاصة بنك الاحتياطي الفيدرالي، في هذا الصدد.

يسعى الاحتياطي الفيدرالي، مثله في ذلك كمثل بنوك مركزية مستقلة أخرى، إلى حماية مصداقيته. وقد استشهد بعض المراقبين بخطر خسارة الاحتياطي الفيدرالي لمصداقيته كسبب لزيادات أسعار الفائدة في العام الماضي، والتي ذهبت إلى ما هو أبعد كثيرا من تطبيع أسعار الفائدة الشديدة الانخفاض التي اتسمت بها حقبة ما بعد 2008. ولكن بإخفاقه في إدراك المخاطر التي تفرضها الزيادات السريعة في أسعار الفائدة، وكيف أفضى أكثر من عقد من الزمن من أسعار الفائدة القريبة من الصِـفر إلى تفاقم هذه المخاطر، قوض الاحتياطي الفيدرالي مصداقيته ــ وهي على وجه التحديد النتيجة التي سعى إلى تجنبها.

الأسوأ من ذلك أن زيادات أسعار الفائدة تعكس سوء تشخيص الاحتياطي الفيدرالي لمصدر التضخم، الذي كان مدفوعا إلى حد كبير بصدمات على جانب العرض وتحولات على جانب الطلب مرتبطة بجائحة كوفيد-19 والحرب الدائرة في أوكرانيا. علاوة على ذلك، إذا لم تتسبب أسعار الفائدة المتزايدة الارتفاع في إحداث انكماش اقتصادي حاد، فقد تؤدي في واقع الأمر إلى زيادة التضخم سوءا. من العوامل الرئيسية التي تساهم في الزيادات في مؤشر أسعار المستهلك ارتفاع أسعار الإيجار نتيجة لنقص المساكن، والذي تؤدي أسعار الفائدة الأعلى إلى تفاقمه. من ناحية أخرى، قد تؤدي استراتيجية الحد من التضخم التي ينتهجها الاحتياطي الفيدرالي إلى دفع معدل البطالة بين الشباب الأميركيين من أصل أفريقي إلى القفز إلى مستوى يتجاوز 20%، وهذا من شأنه أن يخلف ندوبا طويل الأجل على بلد يتسم بالتفاوت الشديد.

في ظل الظروف الحالية، خسر الاحتياطي الفيدرالي ورئيسه المصداقية على كل الجبهات. لقد كشفت الأزمة الحالية عن فشل الاحتياطي الفيدرالي في معالجة قضايا الحوكمة التي ساهمت في اندلاع أزمة 2008. ومن الأمثلة الواضحة على ذلك أن الرئيس التنفيذي لبنك سيليكون فالي جريج بيكر كان عضوا في مجلس إدارة بنك الاحتياطي الفيدرالي الإقليمي الذي كان المفترض أن يشرف على بنكه.

يتبقى لنا أن نرى ما إذا كانت الاضطرابات المالية التي لا تزال تختمر بفعل انهيار بنك سيليكون فالي لتتحول إلى أزمة أشد عمقا، لكن المستثمرين والمودعين ليس لديهم من الأسباب ما يحملهم على الثقة في تأكيدات الاحتياطي الفيدرالي بأن هذا لن يحدث. لن يتسنى استرداد الثقة في مصداقية البنوك والاحتياطي الفيدرالي إلا من خلال إصلاحات حقيقية للتأمين على الودائع، والحوكمة، والبنية التنظيمية، والإشراف.

* جوزيف ستيغليتز، حائز على جائزة نوبل في الاقتصاد، من كتبه: “خيبات العولمة”، “الناس والسلطة والأرباح: الرأسمالية التقدمية لعصر الاستياء”